7 métricas de pagamento recorrente mais importantes

O pagamento recorrente é um modelo de negociação em que as cobranças acontecem de forma automática. Está relacionado a negócios de uso frequente e pode ser adotado na forma de assinatura, plano ou contrato.

Se a sua empresa está embarcando no mundo da recorrência, você precisa conhecer as métricas mais importantes deste modelo de negócio para planejar suas metas e saber o que esperar deste mercado.

Existem diversos indicadores que auxiliam no monitoramento dos resultados e que fornecem informações importantes para a otimização das conversões e lucratividade.

E é sobre essas métricas que falaremos neste artigo. Mas antes de começar, inscreva-se no formulário abaixo para receber em seu e-mail mais dicas e novidades para a sua empresa!

O crescimento do pagamento recorrente

A economia da recorrência vem crescendo e mudando as relações comerciais de diversos segmentos. De certo modo, ela é baseada no consumo pelo acesso e não necessariamente pela propriedade, com uma cobrança firmada previamente via assinatura.

Empresas que adotam esse modelo de negócio devem entregar a melhor experiência ao cliente. E, em troca do serviço, cobrar um valor mensal.

Alguns exemplos de negócios que seguem o modelo de pagamento recorrente são:

– Netflix, YouTube Premium, Spotify etc.;

– Provedores de internet;

– Clubes de livros, revistas, bebidas etc.

O crescimento das chamadas empresas SaaS, do inglês, Software as a Service, é um dos maiores responsáveis por essa mudança no modelo de pagamento.

Em vez de pagar para comprar ou alugar um filme, assinamos plataformas de streaming com catálogo recheado de títulos, como a Netflix, o Prime Vídeo e muitos outros. Tudo isso em busca da praticidade. Praticidade esta que é sustentada por uma forma de pagamento menos invasiva, mais silenciosa e mais eficiente.

Estudo realizado pela startup brasileira Vindi mostrou que o mercado de pagamentos recorrentes cresceu 38,3% em 2019 no país. Em 82% dos casos, a forma de pagamento escolhida foi o cartão de crédito.

Essas informações sustentam a ideia de que o sucesso do pagamento recorrente está atrelado a maior praticidade na transação para os clientes.

Principais métricas do pagamento recorrente

Se você faz venda recorrente de serviços ou produtos, precisa ficar atento às métricas mais importantes do segmento. Abaixo, listamos as principais.

1. Receita Recorrente Mensal — MRR

A Receita Recorrente Mensal é uma métrica utilizada com o objetivo de medir a receita apenas com base nas assinaturas.

Para calcular o MRR, basta multiplicar o número de contratos firmados pelo valor de suas respectivas assinaturas.

Veja o exemplo abaixo de um negócio que possui 100 contratos ativos, cada um deles no valor de R$ 99,90:

A Receita Recorrente Mensal é de R$ 9.990,00

Para chegar ao valor real da métrica só devem ser incluídos no cálculo os valores de receita recorrente. Qualquer outro modelo de negociação vigente deve ser ignorado nessa conta.

Mas atenção: para empresas que oferecem planos e assinaturas semestrais ou anuais com pagamento antecipado, o cálculo deve ser adaptado, dividindo o valor pago pelo número de meses a que ele se refere, seis ou doze, respectivamente.

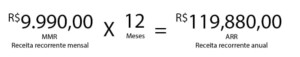

2. Receita Recorrente Anual — ARR

Semelhante ao MRR, a Receita Recorrente Anual, ARR, se diferencia pelo período ao qual cálculo se aplica. Enquanto na primeira você obtém informações equivalentes à receita de um mês, nessa métrica é possível coletar dados que dizem respeito ao ano inteiro.

A fórmula aplicada para calcular o ARR é bem simples. Basta somar todos os valores obtidos no MRR durante o período de doze meses.

Utilizando o exemplo citado anteriormente, imaginamos que a Receita Mensal Recorrente tenha sido de R$ 9.990,00 em cada mês do ano. Assim, calculamos:

Portanto, a Receita Recorrente Anual de seu negócio é de R$ 119.880,00.

É importante destacar que, para exemplificar, imaginamos que o MRR dos doze meses tenha sido exatamente o mesmo. Porém, naturalmente estes valores são variáveis, tanto para mais (caso haja aumento das vendas), quanto para menos (no caso da perda de clientes).Tudo depende dos resultados obtidos pelo negócio.

3. Taxa de Crescimento — Growth Rate

A métrica Growth Rate, ou taxa de crescimento, é o índice que avalia o progresso de um negócio. Empresas que utilizam o pagamento recorrente precisam ficar atentas a ela para entender o comportamento dos clientes e avaliar o sucesso do negócio.

Ela também pode ajudar a detectar estratégias de sucesso aplicadas em determinados meses do ano e a definir metas no planejamento.

Para calcular o Growth Rate é preciso levar em consideração as receitas geradas com novos clientes em comparação à base dos clientes já existentes.

De maneira simples, é só comparar a diferença obtida entre o resultado do MRR entre os meses do ano.

Ou seja: subtraindo o índice de MRR de janeiro pelo índice de dezembro do ano anterior, sabemos a taxa de crescimento do mês de janeiro.

Exemplo:

Growth Rate de Janeiro de 2020 = R$ 4.00,00 ou 4,17% de crescimento de um mês para outro.

4. Índice de cancelamentos — Churn Rate

Como o nome já sugere, o índice de cancelamento mede a quantidade de clientes perdidos ao longo do tempo. O cálculo é feito por meio da análise do número de clientes da base em um período pré-determinado. Por exemplo:

Os dados são muito importantes para o negócio, já que ele indica como está o seu posicionamento e desenvolvimento no mercado.

Além disso, a métrica vai ajudar você a traçar ações para manter os clientes por mais tempo com sua empresa. Vale lembrar que é mais barato manter um cliente do que conquistar novos. Ou seja, os seus custos com as ações para evitar o churn serão mais baixos do que com ações para trazer novos clientes.

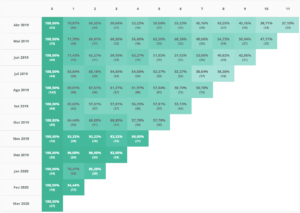

5. Análise Cohort – Taxa de retenção

A Análise Cohort é uma métrica fundamental para empresas que trabalham com recorrência. Isso porque, para elas, é ainda mais importante a manutenção do cliente ao longo do tempo e o monitoramento da receita trazida por ele a cada período.

Utilizamos a Análise Cohort para comparar como diferentes grupos de clientes se comportam ao longo do tempo. Com base nisso, temos uma visão mais objetiva sobre as tendências de retenção dos clientes e sobre a performance do negócio.

Com ela, é possível monitorar como os usuários reagem a determinados comportamentos da empresa.

Algumas das vantagens de sua aplicação são:

1. Avaliar resultados das mudanças de estratégia

Mudanças na forma de contratação, nos termos de contrato, no layout do site, no modelo de negociação e no próprio produto podem afetar significativamente os resultados.

Com uma Análise Cohort, é possível dividir esses clientes em grupos e períodos e analisar o efeito de cada mudança.

2. Desenvolver ações considerando diferentes experiências de compra

Em consequência da análise da experiência dos clientes, podemos usar os dados obtidos como ponto de partida para ações mais assertivas, que garantam o fechamento do negócio ou a manutenção do cliente dentro da base.

3. Melhorar as conversões no funil de vendas

É possível verificar se uma mudança na experiência do consumidor melhorou a taxa de conversão e em que escala. Com a análise feita, basta aplicar as ações mais eficientes em determinadas etapas do funil.

6. Custo de Aquisição de Cliente — CAC

O Custo de Aquisição de Cliente é outro índice importante para as empresas que atuam com pagamento recorrente. Reúne informações que permitem medir o valor de investimento para aquisição de cada um dos clientes da sua empresa.

O cálculo do CAC é feito por meio da soma de todos os valores utilizados para a aquisição de clientes e dividido pelo número de novos clientes que foram conquistados naquele período.

Veja o exemplo abaixo:

Na prática, quer dizer que você gasta R$ 10,00 para cada novo cliente.

Os dados ajudam a compreender se a sua estratégia de marketing e vendas está sendo vantajosa ou se ela precisa ser reavaliada.

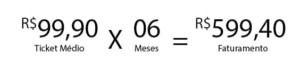

7. Lifetime Value – LTV

Por último, mas não menos importante, o Lifetime Value. Ele é fundamental para o planejamento estratégico do negócio pois indica o quanto um cliente é rentável para a empresa durante o período em que permanece.

O cálculo do LTV é feito por meio da multiplicação do valor do ticket médio pela quantidade de tempo que um cliente permanece ativo.

Abaixo, um exemplo simples:

Isso significa que sua empresa fatura, com cada cliente, cerca de R$ 600,00 em um contrato de 6 meses.

Outra informação trazida pelo cálculo de LTV está relacionada à satisfação do cliente. Mudanças no tempo de permanência do cliente na carteira podem significar aumento de satisfação ou declínio. Por isso é importante ficar de olho!

Plataforma para pagamento recorrente

Agora que você já sabe quais são as métricas mais importantes para acompanhar em um negócio com pagamento recorrente, que tal contratar uma plataforma para facilitar o seu dia a dia?

O OD Vendas é uma plataforma para gestão de pagamentos recorrentes por meio de assinaturas. Veja o vídeo abaixo e conheça um pouco sobre nossa ferramenta!